太平洋保險集團财産(chǎn)險-P09 核心業務(wù)系統

中(zhōng)國(guó)太平洋财産(chǎn)保險股份有(yǒu)限公(gōng)司(簡稱“太平洋産(chǎn)險”)是中(zhōng)國(guó)太平洋保險(集團)股份有(yǒu)限公(gōng)司旗下的專業子公(gōng)司,為(wèi)客戶提供全面的财産(chǎn)保險産(chǎn)品和服務(wù)。公(gōng)司總部設在上海,截至2021年底,公(gōng)司注冊資本為(wèi)人民(mín)币194.7億元。

太平洋産(chǎn)險承保機動車(chē)輛保險、财産(chǎn)保險、責任保險、農業保險、保證保險、意外傷害保險、短期健康保險等中(zhōng)國(guó)銀保監會批準的各類保險業務(wù),服務(wù)範圍覆蓋航空航天、電(diàn)力能(néng)源、石油化工(gōng)、船舶航運、紡織煙草(cǎo)、機械設備、電(diàn)子通訊、金融貿易、科(kē)技(jì )創新(xīn)、基礎建設、農林牧漁等各行業和領域。公(gōng)司目前已全面完成了在中(zhōng)國(guó)大陸各省級行政區(qū)域的機構布局,在全國(guó)擁有(yǒu)40家分(fēn)公(gōng)司,1家航運保險事業營運中(zhōng)心,3100餘家中(zhōng)心支公(gōng)司、支公(gōng)司、營業部和營銷服務(wù)部。

太平洋産(chǎn)險開拓進取,銳意創新(xīn),以完善的公(gōng)司治理(lǐ)、領先的服務(wù)水平和優良的經營業績,獲得行業監管機構和權威評級機構的持續認可(kě)。公(gōng)司穆迪投資者服務(wù)公(gōng)司的保險财務(wù)實力評級結果為(wèi)A1,中(zhōng)誠信國(guó)際信用(yòng)評級的主體(tǐ)信用(yòng)等級為(wèi)AAA,标準普爾的發行人信用(yòng)評級及财務(wù)實力評級結果為(wèi)A。近年來,公(gōng)司連續獲得經營評價A級、服務(wù)評價AA 級、公(gōng)司治理(lǐ)評估B級、風險管理(lǐ)能(néng)力評估(SARMRA)名(míng)列前茅,監管評分(fēn)穩中(zhōng)有(yǒu)升,2021年度财産(chǎn)保險(車(chē)險業務(wù))服務(wù)質(zhì)量指數94.46,成為(wèi)行業發展、服務(wù)和公(gōng)司治理(lǐ)的新(xīn)标杆。

中(zhōng)國(guó)太平洋保險(集團)股份有(yǒu)限公(gōng)司是國(guó)内領先的綜合性保險集團,也是國(guó)内首家在上海、香港、倫敦三地上市的保險公(gōng)司,連續十一年入選《财富》世界500強,2021年排名(míng)第158位。

P09 核心業務(wù)系統:2100餘家分(fēn)支機構,10000位在線(xiàn)用(yòng)戶

太保使用(yòng)Dorado始于2006年。太平洋保險集團财産(chǎn)險核心業務(wù)系統(代号P09),軟件開發費用(yòng)數億人民(mín)币,IBM總包,新(xīn)緻與菲耐得參建。全國(guó)40家分(fēn)公(gōng)司,2100餘家中(zhōng)心支公(gōng)司、營業部和營銷服務(wù)部,萬餘位員工(gōng)每天使用(yòng),日處理(lǐ)保單超過12萬筆(bǐ), 業務(wù)功能(néng)涵蓋産(chǎn)品管理(lǐ)、客戶管理(lǐ)、報價管理(lǐ)、保單管理(lǐ)、理(lǐ)賠管理(lǐ)、再保管理(lǐ)、收付管理(lǐ)、渠道與傭金管理(lǐ)等。P09項目在《太保20年 ∙ 20事》評選中(zhōng)位列第10。

P09 項目的定位與目标

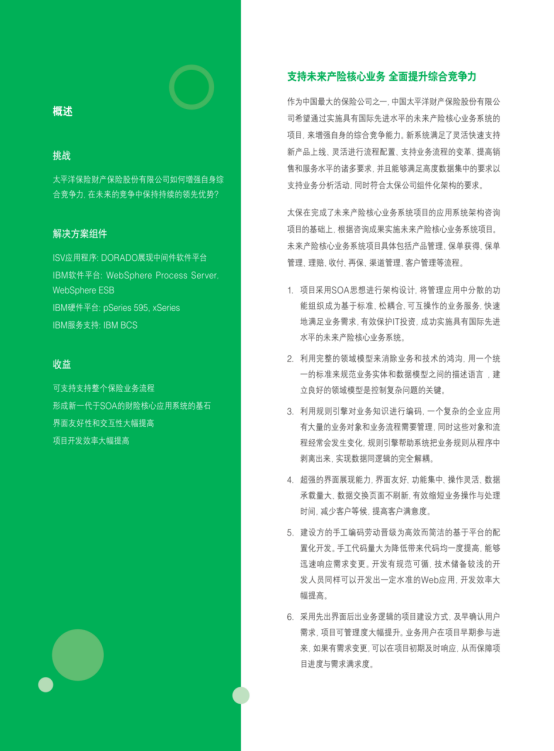

作(zuò)為(wèi)中(zhōng)國(guó)最大的保險公(gōng)司之一,中(zhōng)國(guó)太平洋财産(chǎn)保險股份有(yǒu)限公(gōng)司希望通過實施具(jù)有(yǒu)國(guó)際先進水平的未來産(chǎn)險核心業務(wù)系統(以下簡稱“P09”)的項目,來增強自身的綜合競争能(néng)力。新(xīn)系統應滿足靈活快速地支持新(xīn)産(chǎn)品上線(xiàn)、靈活地進行流程配置、支持業務(wù)流程的變革、提高銷售和服務(wù)水平的要求,并且滿足高度的數據集中(zhōng)要求以支持業務(wù)分(fēn)析活動,同時符合太保公(gōng)司組件化架構的要求。在既有(yǒu)P09項目的應用(yòng)系統架構咨詢項目的基礎上,根據咨詢的成果,實施P09項目。

P09 項目的總體(tǐ)目标是:

引進先進的技(jì )術和實現方式來支持向新(xīn)的産(chǎn)品和新(xīn)的流程的轉變;解決太保産(chǎn)險公(gōng)司和國(guó)際先進保險行業進行接軌所遇到的問題(如産(chǎn)品定義的不靈活性、應用(yòng)與财務(wù)數據不匹配等)。并能(néng)支持整個保險業務(wù)流程(包括産(chǎn)品開發、核保、再保、日常報告制作(zuò)等);支持高效的銷售(人員)和保單管理(lǐ),提供全面的應用(yòng)層面、管理(lǐ)層面和高管層面的數據來源;保持核心業務(wù)系統與太保集團的IT策略(信息共享、IT基建的利用(yòng),集團IT标準等)相一緻。特别是,應用(yòng)系統必須符合太保集團的應用(yòng)架構、信息模型和信息交換主幹的統一标準;

控制風險,将P09項目分(fēn)階段,全力配合、服務(wù)于太保産(chǎn)險實現業務(wù)發展目标,“緊緊圍繞經營發展的實際需求,着力增強技(jì )術創新(xīn)的針對性和适應性”;

P09 功能(néng)性需求概要

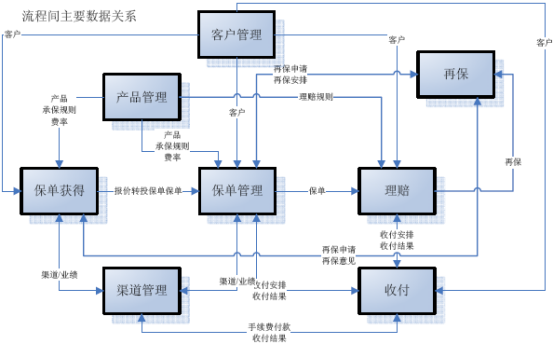

未來CPPIC 核心業務(wù)系統包括産(chǎn)品管理(lǐ)、客戶管理(lǐ)、報價管理(lǐ)、保單管理(lǐ)、理(lǐ)賠管理(lǐ)、再保管理(lǐ)、收付管理(lǐ)、渠道/傭金管理(lǐ)等。目标核心業務(wù)系統在應用(yòng)和數據上是總公(gōng)司集中(zhōng)的。

核心業務(wù)系統架構将适應未來5 年的業務(wù)發展。

考慮到系統實施的人力、預算、和新(xīn)舊系統和數據的依賴關系,各新(xīn)系統的開發、上線(xiàn)将依據業務(wù)價值的優先等級和系統依賴關系分(fēn)期實施。

産(chǎn)品管理(lǐ)将包含識别IAA PSD 産(chǎn)品定義的産(chǎn)品引擎、規則引擎、産(chǎn)品到保單轉換和保單維護能(néng)力,以适應全保險産(chǎn)品和多(duō)層次産(chǎn)品組合快速配置的能(néng)力要求;

客戶管理(lǐ)将實現客戶統一視圖的應用(yòng)和以客戶為(wèi)中(zhōng)心的思想;

報價管理(lǐ)是新(xīn)增的客戶獲取和保單獲得流程和系統,将處理(lǐ)快速報價、潛在客戶管理(lǐ)和報價轉保單等功能(néng);

保單管理(lǐ)、理(lǐ)賠管理(lǐ)和其它與流程相關的業務(wù)功能(néng)将引入流程引擎,以适應業務(wù)流程的靈活快速配置和維護;

再保管理(lǐ)将更為(wèi)組件化,并具(jù)有(yǒu)比較靈活的分(fēn)保規則;

收付系統将為(wèi)集中(zhōng)系統,并包含渠道收付;

渠道管理(lǐ)将建立代理(lǐ)管理(lǐ)、傭金分(fēn)配和績效考核能(néng)力。

P09 系統現狀與收益

太平洋保險集團财産(chǎn)險核心業務(wù)系統,是國(guó)内保險行業最大規模的以定制開發方式建設的核心業務(wù)系統。業務(wù)功能(néng)涵蓋産(chǎn)品管理(lǐ)、客戶管理(lǐ)、報價管理(lǐ)、保單管理(lǐ)、理(lǐ)賠管理(lǐ)、再保管理(lǐ)、收付管理(lǐ)、渠道與傭金管理(lǐ)等。

全國(guó)數據大集中(zhōng)模式,數據庫服務(wù)器為(wèi)2台滿配IBM p595,應用(yòng)服務(wù)器與Web服務(wù)器采用(yòng)若幹台刀(dāo)片服務(wù)器,通過CISCO設備進行負載分(fēn)發。

全國(guó)5700多(duō)個分(fēn)支機構,2萬餘名(míng)員工(gōng)通過浏覽器訪問系統,根據各地業務(wù)量采用(yòng)4M~16M寬帶專線(xiàn)接入。

日處理(lǐ)保單11萬筆(bǐ),年處理(lǐ)量超過4000萬筆(bǐ),支撐近450億人民(mín)币的全集團營業收入(含壽險)。

2009 年,中(zhōng)國(guó)太平洋保險進入《福布斯》全球 2000 強上市公(gōng)司前500強,名(míng)列326 位。獲中(zhōng)國(guó)企業信息化500強獎項,集團信息化成就獎。

021-51088590

021-51088590

電(diàn)話咨詢:021-51088590

電(diàn)話咨詢:021-51088590 商(shāng)務(wù)合作(zuò):buy@bstek.com

商(shāng)務(wù)合作(zuò):buy@bstek.com

在線(xiàn)

在線(xiàn)

在線(xiàn)

在線(xiàn)

電(diàn)話

電(diàn)話